به گزارش کالاخبر ، اکبر حامدی میخوش، مدیرعامل کارگزاری بورسیران در گفتوگو با پایگاه خبری بازار سرمایه ایران (سنا) با اشاره به انتقادات به افزایش نرخ بهره بدون ریسک، بیان کرد: نمیتوان گفت مشکل اصلی بازار سرمایه، بالا بودن نرخ بهره است؛ اما یکی از مشکلات اساسی این بازار، همین نرخ بهره است. کما اینکه اگر روند ورود و خروج پول به بازار سرمایه در سالهای گذشته را مورد بررسی قرار دهیم، متوجه خواهیم شد که همواره نرخ بهره به عنوان یکی از متغیرهای تاثیرگذار در جریان ورود نقدینگی به بازار، بوده و هر زمان نرخ بهره بدون ریسک افزایش داشته، پول از بازار سهام خارج شده است.

این کارشناس بازار سرمایه تصریح کرد: در شرایطی که انتظار میرفت نرخ بهره بین بانکی کنترل شود تا کمتر از ۲۰ درصد بماند، اما شاهد رقابت منفی بانک ها بر سر نرخ بهره و نرخ های غیرمتعارف در سیستم بانکی هستیم. انتشار اوراق گام هم ضربه دیگری به بورس زد و عملاً بازدهی بدون ریسک را افزایش داد. بازار سهام از کمبود نقدینگی رنج می برد و اشخاصی در این بازار مانده اند که عمدتا فعال همین بازار بودهاند. به طور معمول نرخ بهره افزایش پیدا میکند تا تقاضای مردم کنترل شده و تورم مهار شود. در مقابل، عارضه افزایش نرخ بهره، کاهش رشد اقتصادی و رکود در بازار هاست. اما آنچه شاهد آن هستیم این است که سیاست گذار در استفاده از ابزار نرخ بهره برای کنترل تورم هم عملکرد موفقی نداشته است. در دوران حضور آقای طیب نیا در وزارت اقتصاد هم، بانک مرکزی سیاستهای انقباضی در پیش گرفت و رقابت منفی بانکها و موسسات مالی غیر مجاز، باعث افزایش نرخ بهره شد. در نتیجه در آن مقطع نه تنها بازار مسکن در رکود عمیق قرار داشت که بازار سهام هم رونقی نداشت. اما تجربه نشان داد اقتصاد در بلندمدت دستوری حرکت نمیکند و همانطور که در آن مقطع، بازار مسکن در عرض دو ماه، عقب ماندگی دو سال خود را جبران کرد و شاهد جهش بازارها بودیم، بعید نیست که باز هم شاهد جهش بازارها باشیم.

وی اضافه کرد: امیدواریم سیاستگذاران با بازنگری در سیاست گذاریهای اقتصادی، هم از جهشهای تورمی در سالهای آینده جلوگیری کنند و هم شرایطی فراهم آورند که نقدینگی به سمت بازارهای مولد، علی الخصوص بازار سهام هدایت شود.

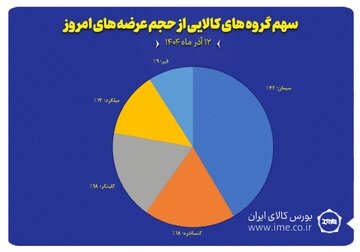

حامدی در خاتمه تصریح کرد: در بین بازارهای مختلف از جمله بازار مسکن خودرو و... بازار سرمایه ارزندهترین بازار محسوب می شود. علاوه بر این قیمت گذاری دستوری، معضل بزرگی برای شرکت های تولیدی بوده و به نظر میرسد با عرضه محصولات در بورس کالا، بازار سرمایه کمکم از قیمتگذاری دستوری هم فاصله خواهد گرفت و این هم اتفاق مثبتی برای بازار است. صنعت خودرو بیش از هر صنعت دیگری از عرضه محصولات در بورس کالا منتفع شده و اگر روند عرضه خودرو در بورس کالا در دو سال آینده ادامه داشته باشد، روزهای بسیار بهتری در این صنعت را خواهیم بود. انتظار میرود مکانیزم قیمتگذاری دستوری در سایر صنایع مثل شویندهها و صنایع غذایی هم حذف شود. یکی از اشتباهات سرمایهگذاران این است که در بورس بر اساس تحلیل تکنیکال سرمایهگذاری می کنند و قیمت سهمها را با قیمتهای سقف سال ۱۳۹۹ مقایسه می کنند؛ حال آنکه به لحاظ تحلیلی و با در نظر گرفتن سودآوری شرکت ها، اکثر سهم ها بسیار ارزنده هستند. معتقدم مشکل بزرگتر از نرخ بهره در بازار سرمایه، مشکل بی اعتمادی است و اگر اعتماد به بازار سرمایه بازگردد، این بازار رشد خواهد کرد. در نظر داشته باشید که اگرچه نرخ بهره بدون ریسک در کشور ما بالاست و سرمایهگذاری در بسیاری از بازارهای مالی فعلا جذابیتی ندارد؛ اما با در نظر گرفتن تورم بالای ۴۵ درصد در اقتصاد ما، سپردهگذاران بانکها در نهایت بازده مثبت نخواهند داشت و از تورم جا می مانند.

ارسال نظر